Si deseas resolver tus dudas sobre los conceptos básicos de la economía y las finanzas , éste es tu sitio

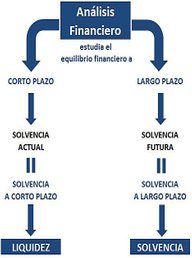

Análisis Financiero

(Análisis de los Estados Financieros)

5.2 Ratio Acid Test

5.3 Ratio de Tesorería

5.4 Calidad y composición del AC

5.2 Ratio Acid-Test

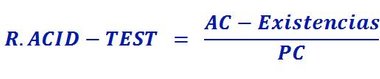

Su cálculo es similar al de Solvencia; simplemente se eliminan las Existencias del Activo Corriente:

Este ratio (también conocido como el Ratio de distancia a la suspensión de pago, Coeficiente Acido o Ratio de solvencia inmediata) selecciona únicamente los elementos del activo que muestran una liquidez inmediata y con cierta seguridad en su liquidación; es decir: las deudas de Clientes, la Tesorería (Caja y Bancos) y las Inversiones Financieras Temporales (IFT):

por lo tanto, su fórmula general será:

Las entidades financieras, a la hora de avaluar a las empresas, prefieren utilizar este ratio, ya que conocen las dificultades para averiguar la liquidez real de las existencias.

Un valor aproximado a uno significaría que Realizable + Disponible = Pasivo Circulante (R + D = PC) y, por lo tanto, que se dispone de recursos suficientes para atender los pagos a corto plazo.

Un valor muy por encima de uno nos indicaría, probablemente, que tendríamos un exceso de activos líquidos que estarían ociosos; es decir, que estaríamos perdiendo rentabilidad de estos activos. Por lo tanto, un valor recomendable para este ratio podría estar alrededor de 0,8.

5.3 Ratio de Tesorería

Por último, tendríamos el Ratio de Tesorería que, continuando con la práctica anterior, sería el resultado de eliminar el Realizable del numerador del ratio de Acid-Test:

Se trata de elevar aún más nuestro grado de exigencia y solicitar un valor que relacione únicamente los elementos totalmente líquidos del Activo (Disponible) con las deudas a corto plazo. Es, por lo tanto, una ratio mucho más riguroso que los anteriores, ya que está suponiendo que ni las Existencias ni ninguno de los elementos del Realizable van a transformarse en disponibilidades líquidas con las que hacer frente al pago del exigible a corto plazo.

Este ratio nos da la proporción de deudas a corto plazo que es posible liquidar de forma inmediata con las cuentas de tesorería (bancos y caja). Dicho de otra forma, nos proporciona la parte de las deudas que podríamos atender en el caso de que se parara, de repente, el proceso productivo; en el caso de que las existencias dejaran de circular por el ciclo de explotación y que los clientes dejasen de recibir nuestros productos, provocando, consecuentmente, un alargamiento del período medio de maduración.

Por lo tanto, sólo contamos con el dinero de la Tesorería (caja y cuentas bancarias) y con las Inversiones Financieras Temporales (IFT) que tengan un alto grado de liquidez para atender las deudas que van venciendo.:

Como consecuencia de esta alta exigencia que solicitamos a este ratio, su valor no debería estar por encima de uno, ya que significaría que estaríamos acumulando muchos recursos líquidos ociosos o improductivos (los saldos de caja y bancos no aportan ingresos financieros).

En muchos tratados financieros cuantifican su valor recomendable alrededor de 0,3, aunque dependiendo del tipo de empresa, podría ser admisible también valores cercanos a 0,75.

Aún así, debido a las fluctuaciones que acostumbra tener el Disponible a lo largo del año, se debe considerar con mucho cuidado el valor obtenido. Por este motivo, se recomienda trabajar con los saldos medios de las cuentas del Disponible en lugar de saldos finales.

5.4 Calidad y composición del Activo Corriente

Volvemos a insistir en las precauciones que se deben tomar a la hora de interpretar el valor que nos proporcionan los ratios. Siempre deben ir acompañados de otros análisis que nos reporten más datos sobre las masas patrimoniales que intervienen en su cálculo, sobre todo, los elementos que conforman el Activo Corriente, debido a las distintas composiciones que puede presentar.

La heterogeneidad de las magnitudes que componen el Activo Corriente impide cualquier posibilidad de obtener conclusiones acertadas mediante la utilización del ratio de solvencia.

Para detectar esta heterogeneidad que pueden presentar las magnitudes que conforman el Activo Corriente y, por supuesto, tomarlas en consideración a la hora de emitir conclusiones, se recomienda analizar con detalle la:

1. calidad de los componentes del Activo Corriente, y la

2. composición del Activo Corriente

La calidad se refiere a la capacidad que tiene cada uno de sus masas patrimoniales (Existencias, Realizable y Disponible) de convertirse inmediatamente en dinero sin generar pérdidas.

Recordemos lo comentado en el apartado 4. Fondo de Maniobra (los posible desajustes que pueden producirse en la prevista corriente de cobros) y apartado 6.1 Ratio de Solvencia (tanto Existencias como Realizable no están en disposición de convertirse en liquidez de forma inmediata).

Debemos tener en cuenta que el Activo Corriente es la suma de todas las partidas que a corto plazo "deben" avanzar hacia la formación de dinero como resultado de las operaciones que desarrolla la empresa, pero no todas estas partidas reflejan el mismo grado de liquidez. De ahí, la importancia y necesidad de realizar un análisis fraccionado del Activo Corriente identificando el grado de consistencia que puede presentar cada uno de los componentes no líquidos:

- Existencias: las posibles paradas en el proceso productivo por fallos mecánicos o falta de recursos humanos provocarían convertir las materias primas en producto terminado más tarde de lo previsto y, por lo tanto, su salida al mercado, su venta y su cobro. Es decir, prolongaría el tiempo estimado de convertirse en dinero líquido.

- Realizable: las posibles dificultades que surjan en la gestión de cobros, el impago de algunos clientes o una morosidad constante harían peligrar la liquidez de este grupo del activo.

Con el Ratio de Solvencia (AC/PC) estamos dando por hecho que los 3 componentes del Activo Corriente (Existencias, Realizable y Disponible) gozan de la misma garantía para convertirse en dinero, en función de su período medio de maduración. Pero ya hemos visto que esto no es así.

Por otra parte tenemos su composición. Es muy importante conocer en qué proporción se presenta cada una de las masas patrimoniales, ya que el dato que nos aporta el ratio de solvencia lo ignora.

Reproducimos el mismo gráfico expuesto en el apartado del "Solvencia" como ejemplo de dos Activos Corrientes iguales (en cantidad), pero distintos en su composición (Existencias, Realizable y Disponibles son distintos). Sin embargo, el ratio de solvencia, al utilizar solo el total del Activo Corriente (AC/PC), no considera el importe de estas masas patrimoniales, muy importantes para medir la solvencia de la empresa.

Tanto las Existencias como el Realizable son susceptibles de hacerse líquidos en el corto plazo, pero no están en disposición de atender un pago a proveedores. Tenemos que esperar vender las Existencias para convertirlas en Realizable (deudas a nuestro favor) y esperar a cobrar de los clientes para que el Realizable se convierta en Disponible. Si alguno de ellos se prorroga más en el tiempo que el previsto nos podemos encontrar con cierta deficiencia de dinero líquido en un momento determinado:

Por lo tanto, antes de llegar a conclusiones y tomar las correspondientes decisiones de gestión es imprescindible aplicar la técnica conocida como "acumulación del ratio de solvencia".

Para poder manifestar con rotundidad el grado de solvencia de una empresa o comparar la solvencia entre dos empresas se debe descomponer el ratio de solvencia de manera que podamos observar claramente en qué partidas del Activo Corriente está concentrado dicho ratio.

Al igual que hemos hecho en los apartados anteriores para definir cada uno de los ratios (Solvencia, Acid-Test y Tesorería), analizaremos cómo contribuye cada una de las partidas del Activo Corriente a la formación del ratio de solvencia.

Y qué mejor que demostrarlo mediante un ejemplo.

Acid-Test

La razón para excluir las existencias es que su conversión rápida en liquidez puede suponer en muchas ocasiones un problema.

Ratio de Tesorería

Muestra la proporción de las deudas a corto plazo que se podrían liquidar con la tesorería de la empresa.

Cuanto mayor sea este ratio, mayor es la liquidez de la empresa, pero menor es su rentabilidad, ya que tener el excedente de la actividad en la caja o en una cuenta corriente genera una rentabilidad muy reducida.

Inversiones Financieras Temporales

Instrumentos financieros con vencimiento inferior a un año.

Cuando la empresa disponde de recursos ociosos (alta tesorería) suele colocarlo en IFT para buscarle, a esos recursos, una rentabilidad (acciones, obligaciones, préstamos y créditos no comerciales, imposiciones a plazo fijo, depósitos, etc.)

Estamos aquí:

5.2 Ratio Acid Test

5.3 Ratio de Tesorería

5.4 Calidad y composición del AC

Monográfico

Análisis

Financiero