Si deseas resolver tus dudas sobre los conceptos básicos de la economía y las finanzas , éste es tu sitio

El dinero

El dinero es todo medio de cambio y de pago generalmente aceptado por la sociedad, utilizado por los agentes económicos para el pago de bienes, servicios y todo tipo de obligaciones.

1. Breve historia del dinero

2. Funciones del dinero

3. Tipos de dinero

4. La oferta de dinero

5. La demanda de dinero

6. La creación de dinero

1. Breve historia del dinero

Tenemos que remontarnos al Neolítico, desde el 10.000 a. C., para encontrar la primera forma de comercio en el mundo. Surgió con motivo de la aparición de la agricultura y la ganadería, cuyo desarrollo provocó la generación de excedentes. De esta forma, un individuo cambiaba un bien que le sobraba por otro bien que le faltaba (trigo por pescado, pieles por armas, etc.).

Esta forma de intercambio, denominada trueque, es el origen del comercio, la propiedad privada y la riqueza, ya que cuanto más excedente tenía una persona, más riqueza poseía en comparación a los demás.

Sin embargo, el trueque presentaba muchas limitaciones en los intercambios, ya que exigía que coincidieran las necesidades de las personas que intercambiaban y además, siempre existía la duda sobre el valor exacto de los productos que se intercambiaban.

Trueque

Intercambio directo de bienes y servicios por otros bienes y servicios, sin mediar la intervención de dinero.

Para eliminar estas deficiencias, alrededor del año 700 a. C., los comerciantes decidieron fijar un producto de referencia, de tal forma que los valores de todas las mercancías se establecerían en base a ese producto. Es así como surgió el dinero mercancía.

Los primeros bienes de referencia fueron el trigo y el ganado. Más tarde se incorporaron otros como las conchas, el arroz, la sal y los metales preciosos. Como se buscaban mercancías que fuesen valiosas, fáciles de transportar, no perecederas, almacenables y sobretodo, divisibles (que se pudieran fragmentar para intercambios menores), fueron los metales preciosos (oro y plata, principalmente) los que se consideraron como los más idóneos para usarse como unidad monetaria en las transacciones.

Dinero mercancía

Cualquier bien que tiene el mismo valor como unidad monetaria que como mercancía.

Sin embargo, el uso de estos metales obligaba a los comerciantes a verificar constantemente su peso y su autenticidad, para evitar el engaño mediante simples aleaciones de otros metales. Para poder garantizar dicho valor, las instituciones iniciaron la emisión de monedas acuñadas, de tal forma que el valor de las monedas coincidiera con el valor del metal que contenía.

Fue durante la Edad Media, cuando se produjo otro enorme avance para el comercio. Durante este período, era habitual que los poseedores de oro lo depositasen en los establecimientos de los orfebres, que se encargaban de custodiarlos en unas cajas de seguridad. Estos emitían a cambio un recibo de papel que garantizaba la devolución del mismo en el momento en que se les pidiera. Evidentemente, los comerciantes comprobaron que era mucho más cómodo entregar estos recibos como forma de pago que transportar los metales, por lo que el uso de estos certificados se fue generalizando.

Estamos ante la aparición del dinero papel, que no poseía valor como mercancía, pero sí como medio de cambio, ya que los ciudadanos confiaban en que el emisor tenía depositado en oro el valor que figuraba en dicho documento.

Dinero papel

Recibo o certificado que representa una promesa de pagar una cantidad de oro.

A medida que se fue extendiendo su uso, los orfebres observaron que la mayoría de los depositantes no solían retirar su oro, ya que preferían utilizar los recibos para pagar y realizar sus transacciones, por lo que comenzaron a emitir más recibos que el oro que tenían depositado, obteniendo así más beneficios, pero generando a la vez un riesgo para los depositantes.

Esta práctica provocó que los gobiernos intervinieran limitando la exclusividad para custodiar el oro y emitir los recibos. Nace de esta manera, en el siglo XVII, los primeros bancos y, con ellos, lo que hoy conocemos como billetes.

Sin embargo, estas nuevas entidades continuaron con la práctica de emitir más billetes que la cantidad de oro en custodia. Para solucionar este problema, se concedió la exclusiva de emisión de billetes a un solo banco controlado por el propio Estado. Es lo que hoy conocemos como el banco central.

Con esto se garantizaba que el valor que figuraba en los billetes estuviera respaldado por el oro depositado y, por consiguiente, avalaba su convertibilidad. Al ser estos billetes convertibles en oro, a este sistema monetario, que imperó durante el siglo XIX y primera mitad del siglo XX, se le denominó "patrón oro".

Y llegamos a 1971, cuando el patrón oro desaparece por completo por decisión del presidente de Estados Unidos, Richard Nixon, que suspendió la convertibilidad del dólar por oro.

TRUEQUE

(Neolítico)

DINERO MERCANCÍA

(700 A.C.)

DINERO

PAPEL

Orfebres

Recibos

(Edad Media)

DINERO

PAPEL

Bancos

Billetes

(Siglo XVII)

DINERO FIDUCIARIO

(2ª mitad

S. XX)

Surge así un nuevo tipo de dinero, que no está respaldado por ningún activo tangible y que, aunque no posee ningún valor intrínseco, sí contiene un valor legal propio. Es el denominado dinero fiduciario. Su valor no reside en su equivalencia en oro, sino en la confianza que tienen los agentes económicos en que sea aceptado como medio de pago, dado el respaldo legal que le da un banco central.

Dinero fiduciario

Aquel que no se basa en el valor de los metales, sino en la confianza de una sociedad.

Se trata del dinero que se utiliza en la actualidad. No tiene valor como mercancía ni es convertible en oro. Es creado y emitido por una autoridad monetaria que garantiza que la oferta será limitada. Su uso se basa en la confianza de que va a ser aceptado por todos los miembros de una sociedad como medio de pago.

2. Las funciones del dinero

Ya hemos visto en el apartado anterior que el dinero es el medio de cambio y de pago generalmente aceptado por la sociedad, utilizado por los agentes económicos para el pago de bienes, servicios y todo tipo de obligaciones.

Pues bien, ésta es la principal función que tiene el dinero: ser un medio de pago, ya que permite el intercambio y las transacciones.

Dinero

Medio legal para realizar los pagos, que se representa por medio de monedas o billetes y se usa como unidad de medida en las transacciones económicas.

(Definición del Banco de España)

Por otra parte, el dinero también puede ser guardado durante largos periodos de tiempo sin que se deteriore ni pierda su valor. Por lo tanto, puede ser utilizado para ahorrar, es decir, para guardar la capacidad de compra (poder adquisitivo) a lo largo del tiempo, permitiendo así traspasar el consumo presente al consumo futuro.

Es por ello, por lo que el dinero se puede utilizar como depósito de valor, ya que permite su acumulación (ahorro), conservando su valor comercial para futuros intercambios. En definitiva, es una forma de mantener riqueza.

Por último, el dinero se utiliza como unidad de cuenta o de medida, ya que indica los términos en los que se anuncian los precios y se expresan las deudas. Es el patrón con el que medimos las transacciones económicas, ya que al admitir múltiplos y divisores, se puede utilizar para medir el valor de los diferentes bienes y servicios de una economía.

Funciones del dinero

- Medio de pago

- Depósito de valor

- Unidad de cuenta

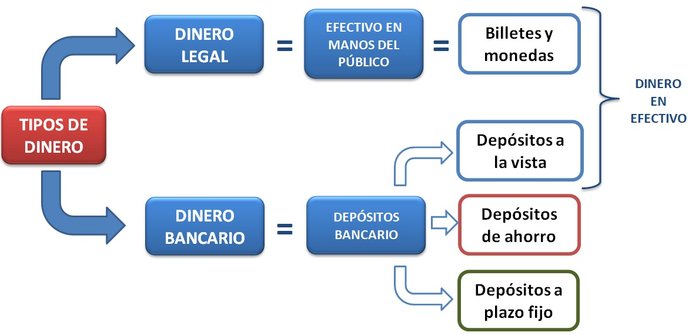

3. Tipos de dinero

En el sistema financiero actual, se utiliza el dinero fiduciario, que como hemos visto, no tiene ningún respaldo en términos de metales preciosos, ya que está basado en la confianza de la sociedad. Este dinero que circula en una economía puede estar en nuestros hogares, en forma de billetes y monedas, o custodiados en un banco en forma de depósitos.

Por lo tanto, en un principio, podemos distinguir dos tipos de dinero:

- el que está en manos del público, en forma de billetes y monedas, al que se le denomina dinero legal o efectivo en manos del público, y

- el que está depositado en los bancos, en forma de cuentas corrientes, cuentas de ahorro o plazos fijos, al que se le denomina dinero bancario o depósitos bancarios.

A su vez, estos depósitos bancarios pueden clasificarse en:

- Depósitos a la vista. Son las conocidas cuentas corrientes, que se suelen utilizar para disponer de dinero, pagar las compras, atender los gastos y recibir ingresos. Tienen una disponibilidad inmediata.

- Depósitos de ahorro. Son las libretas de ahorro. Tiene menos disponibilidad que los depósitos a la vista, ya que su destino es reservarlos para el futuro (ahorro).

- Depósitos a plazo. Conocidas como cuentas a plazo fijo, su disponibilidad es menor que la de los depósitos de ahorro, ya que conlleva el compromiso de no retirar el dinero en un período de tiempo determinado.

De todos ellos, está claro que los más líquidos son aquellos que están en manos del público (billetes y monedas) y los que se encuentran en las cuentas corrientes (depósitos a la vista), ya que ambos tipos de dinero poseen un alto grado de disponibilidad. Ambos componen lo que se le denomina dinero en efectivo.

El efectivo en manos del público (billetes y monedas) es la forma de dinero más líquida; es el dinero en sentido estricto, con una liquidez inmediata. Los depósitos a la vista pueden convertirse en dinero líquido fácilmente, en poco tiempo y sin pérdida de valor.

El dinero en efectivo está formado por el efectivo en manos del público (billetes y monedas) y los saldos de los depósitos a la vista (cuentas corriente)

En el apartado anterior hemos visto que el dinero que circula en una economía está compuesto por el efectivo en manos del púbico y los depósitos bancarios. Pues bien, estas masas son las que conforman lo que se conoce como oferta monetaria.

Pero, como también hemos visto, existen diferentes depósitos bancarios y cada uno con distinta liquidez y disponibilidad. Según como agrupemos (agreguemos) cada uno de los componentes de la oferta monetaria, obtendremos diferentes agregados monetarios.

Cantidad de dinero en circulación en la economía de un país.

Es la suma del efectivo en manos del público (billetes y monedas) y los depósitos bancarios que existen en una economía en un momento determinado.

Agregados monetarios: Son variables que cuantifican el dinero existente en una economía. Son los componentes que integran la oferta monetaria (ver más extensamente en el apartado 2. La Oferta de dinero, del artículo "El Mercado de dinero").

La cantidad de dinero que circula en una economía (oferta monetaria) debe corresponder con las necesidades reales de intercambios que exige dicha economía, y éstas, vendrán dadas por la cantidad de bienes y servicios que se produzcan en el país (el PIB).

Es decir, la oferta monetaria de un país debe ser justamente la que su economía necesite para que funcione adecuadamente en ese momento, ya que de lo contrario, generarían desajustes y desequilibrios económicos, dando lugar a escenarios de inflación o desempleo.

Ante estos escenarios, se justifica la intervención del estado mediante su política monetaria, tomando las medidas necesarias para controlar la cantidad de dinero existente en la economía. En este sentido, hay que señalar que una decisión de incrementar la oferta monetaria debería corresponder siempre con un aumento real en la oferta de bienes y servicios; es decir, debería obedecer a una necesidad originada por el aumento de la producción.

La oferta monetaria, así como su curva y su relación con el tipo de interés, están más ampliamente desarrollados en el artículo "El Mercado de dinero"

La demanda de dinero es la cantidad de dinero en efectivo (billetes, monedas y depósitos a la vista) que los agentes económicos desean mantener en un momento determinado.

Al igual que ocurre con la oferta monetaria, la demanda de dinero de una economía también depende del volumen de intercambios que se realicen; es decir, de la actividad económica y, por lo tanto, estará relacionada con la producción nacional del país (con su PIB).

Para saber los motivos por los cuales se demanda dinero, solo tenemos que recodar sus funciones.

Los agentes económicos necesitan disponer de cierta cantidad de dinero para efectuar sus pagos diarios y sus transacciones económicas (medio de pago).

Por otro lado, como precaución ante posibles gastos imprevistos y para tener suficiente capacidad para realizar transacciones en el futuro, el dinero se atesora en forma de ahorro (depósito de valor).

Motivos por los que

se demanda dinero

- transacciones

- ahorro

- especulación

- activo financiero

Además, mediante la administración del dinero, se puede conseguir más dinero (invertir el dinero para obtener más dinero). Es lo que se conoce como especulación. En este sentido, podemos afirmar que el dinero también se demanda como activo financiero (depósito de valor), siendo, evidentemente, el activo más seguro.

Sin embargo, mantener cierto volumen de dinero en efectivo tiene un coste; el coste de oportunidad, ya que al retenerlo en nuestro poder, se está renunciando a los intereses que generaría si estuviera invertido en algún producto bancario.

La Demanda de dinero, así como su curva, sus determinantes y su relación con el tipo de interés, están más ampliamente desarrollados en el artículo "El Mercado de dinero"

Como ya hemos apuntado anteriormente, además del dinero que está en manos del público, en forma de billetes y monedas legal (dinero legal), existe el que está depositado en los bancos, en forma de cuentas corrientes, cuentas de ahorro o plazos fijos (dinero bancario).

Pues bien, mientras que el dinero legal es creado por el banco central de cada país, el dinero bancario, como su nombre indica, es creado por los bancos comerciales.

Cuando un banco concede un préstamo, no suele entrega el dinero en billetes. Lo que hace es abonarlo en una cuenta a nombre del prestatario, creando un depósito bancario.

Cuando un banco concede un préstamo, está creando dinero

Es en ese momento, cuando abonan en una cuenta corriente el importe de un préstamo concedido, cuando se está creando el dinero bancario. De esta forma, los bancos, mediante sus operaciones diarias, están afectando constantemente a la oferta monetaria, ya que al aceptar depósitos y conceder créditos, están creando dinero y, por consiguiente, están haciendo variar la cantidad de dinero en circulación.

Pero para ver más claramente este fenómeno de creación de dinero por parte de los bancos, es necesario conocer antes algunos conceptos como reservas bancarias, coeficiente legal de caja y multiplicador monetario. Para ello, recomendamos consultar el artículo "La creación de dinero bancario".

"Mucha gente que necesita deseperadamente su dinero del banco, deja de necesitarlo cuando está segura que lo tiene a su disposición"

"El dinero"

John Kenneth Galbraith

Trueque

Los bienes y servicios se intercambian directamente por otros bienes y servicios, no existiendo ningún medio de cambio comúnmente aceptado.

Durante el Imperio Romano la sal se utilizó para pagar a los soldados, surgiendo así la palabra "salario".

Acuñación de moneda

Certificación de una pieza de metal mediante un

distintivo que señala

un valor específico, intrínseco o de canje.

La principal actividad de los orfebres consistía en custodiar materiales muy valiosos, en cajas de seguridad, que les entregaban sus clientes a cambio de unos recibos.

Patrón Oro

En este sistema las monedas y billetes estaban respaldados

por una cantidad de oro.

Fiduciario

proviene del latín Fiduciarius, de fiducia: que se basa en la fe o confianza.

Depósito de valor

Artículo que se puede utilizar para transferir el poder de compra del presente al futuro.

El dinero como depósito de valor

Permite almacenar poder adquisitivo a lo largo del tiempo

Dinero en efectivo

Las monedas y los billetes, junto con los saldos de las cuentas corrientes, son los tipos de dinero más líquidos.

Liquidez

Cualidad que tienen los activos para convertirse en dinero de forma rápida, fácil y sin pérdida de valor.

Cantidad total de dinero (billetes,

monedas y dinero bancario) que está en circulación en la economía de un país.

Volumen de dinero que se encuentra disponible en la economía de un país en un momento determinado.

Valor de todos los bienes y servicios finales que se producen dentro de las fronteras de un país, durante un periodo de tiempo determinado.

Cuando un banco abona el importe de un préstamo que ha concedido, lo que realiza realmente es un simple apunte contable.

junio 2018