Si deseas resolver tus dudas sobre los conceptos básicos de la economía y las finanzas , éste es tu sitio

4. La Política Monetaria

Política Monetaria: Conjunto de decisiones que toma la autoridad monetaria de cada país, respecto a la fijación del tipo de interés y el control de la cantidad de dinero en circulación (oferta monetaria), con el fin de facilitar el crecimiento económico, reducir el desempleo y alcanzar la estabilidad de precios.

4. La Política Monetaria

4.1. Variables de la Política Monetaria

4.2. Tipos de Política Monetaria

4.2.1. Política Monetaria Expansiva

4.2.2. Política Monetaria Restrictiva

4.3. Instrumentos de la Política Monetaria

4.4. La Política monetaria en la UEM

Aunque también persigue el crecimiento económico

y el pleno empleo,

el objetivo principal de la política monetaria es la

estabilidad de los precios

Política monetaria: Rama de la política económica que configura la cantidad de dinero y los tipos de interés, con el objetivo de mantener la estabilidad de la actividad económica y contribuir a su crecimiento, mediante el control del empleo y la inflación.

4.1 Variables de la Política Monetaria

Sabemos que el dinero es el medio que se utiliza para el intercambio de bienes y servicios.

Pues bien, la cantidad de dinero que circula en una economía (oferta monetaria) tiene que corresponder con las necesidades reales de intercambios que exige dicha economía, que vendrá dada por la cantidad de bienes y servicios que se produzcan (el PIB).

Cantidad total de dinero (billetes,

monedas y dinero bancario) que está en circulación en la economía de un país.

La cantidad de dinero disponible en una economía debe ser igual

a la necesaria para adquirir los bienes y servicios producidos (PIB)

Efectivamente, la oferta monetaria de un país debe ser justamente la que su economía necesite para que funcione adecuadamente, en ese momento, ya que de lo contrario se generarían desajustes y desequilibrios económicos, dando lugar a escenarios de inflación o desempleo.

Por lo tanto, una decisión de incrementar la oferta monetaria debería corresponder con un aumento en la oferta de bienes y servicios; es decir, debería obedecer a una necesidad originada por el aumento de la producción.

Si la producción de un país no registra ningún aumento y la autoridad monetaria decide emitir más billetes y moneda (incremento de la oferta monetaria), se provocaría un exceso de dinero en circulación. Esto significaría que se está poniendo en manos del público una mayor cantidad de dinero que la que corresponde, con lo que percibirán mayor poder de compra, incrementándose la demanda de bienes y servicios, mientras su oferta permanece invariable y, por consiguiente, se generaría una subida de los precios que podría desembocar en inflación.

También es posible un escenario opuesto: insuficiente cantidad de dinero en circulación para adquirir todo lo que se produce. Esto supondría que habría recursos sin aprovechar, generándose una situación de desempleo.

Es en estas situaciones, cuando la política monetaria debe intervenir, tomando las medidas necesarias para controlar la cantidad de dinero existente en la economía, con el objetivo de influir sobre el nivel general de los precios y el empleo.

El objetivo principal de la Política monetaria es el control de la cantidad de dinero

que hay en circulación en un país, intentando adecuarla al nivel de producción y

evitando así un exceso de la oferta monetaria que conduzca a un escenario de inflación.

Controlar la oferta monetaria implica, automáticamente, controlar el precio del dinero y éste no es otro que el tipo de interés (porcentaje de interés, entendido éste como la renta que se debe pagar por el uso de un dinero prestado).

En una economía de mercado, este precio del dinero (el tipo de interés) estaría fijado por la ley de la oferta y la demanda. Sin embargo, en la actualidad, la mayoría de los países están regidos por un sistema de economía mixta, en la que el Estado interviene en el mercado de dinero mediante su política monetaria.

TIPO DE INTERÉS

Es el coste que se paga por el uso del dinero.

Es el porcentaje de interés que hay que pagar por disponer de capitales ajenos durante un período de tiempo determinado.

En resumen, los bancos centrales disponen de dos variables con las

que pueden intentar acelerar o frenar la actividad económica del país:

4.2 Tipos de Política Monetaria

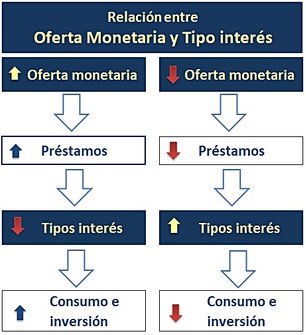

Antes de emprender con los diferentes tipos de política monetaria, es necesario saber que entre estas dos variables, oferta monetaria y tipos de interés, existe una relación indirecta:

1) Un aumento de la cantidad de dinero en circulación (oferta monetaria) provoca una disminución del tipo de interés.

Efectivamente, al disponer los bancos de más dinero, estarán dispuestos a prestar más cantidad (aumenta el volumen de préstamos), lo cual hace más barato su precio; es decir, baja el tipo de interés.

Como consecuencia de esta bajada del tipo de interés, tanto familias como empresas estarán dispuesta a adquirir más bienes y servicios que antes, aumentando así el consumo y la inversión.

2) Al contrario, una reducción del volumen de dinero (oferta monetaria) hará que los bancos dispongan de menos dinero y prestarán entonces menos cantidad que antes (desciende el volumen de préstamos), incrementándose, por lo tanto, el tipo de interés.

Como consecuencia de esta subida del tipo de interés, tanto a las familias como a las empresas les será más caro los préstamos y, por lo tanto, más gravoso adquirir los bienes y servicios que antes, reduciéndose así el consumo y la inversión.

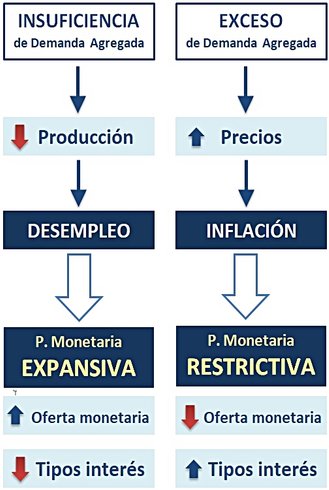

Una vez vista esta relación entre Oferta monetaria y el tipo de interés, estamos en disposición de analizar los diferentes tipos de Política monetaria que se aplicarán, dependiendo del problema con los que se enfrente la economía de un país, desempleo o inflación:

- Para hacer frente al desempleo la autoridad monetaria responderá con un recorte de los tipos de interés o con un aumento de la oferta monetaria.

- Para hacer frente a la inflación, aplicará medidas de signo contrario: aumento de los tipos de interés y/o disminución de la oferta monetaria.

Estas dos formas, totalmente contrarias, de aplicar la política monetaria son conocidas como:

- Política Monetaria expansiva: se aplica cuando existe una baja actividad económica (insuficiencia de Demanda agregada) y, por lo tanto, hay capacidad productiva sin utilizar, generándose desempleo (generalmente en épocas de recesión o de crisis). Su objetivo es estimular la economía, mediante el aumento de la oferta monetaria y la bajada de los tipos de interés.

- Política Monetaria restrictiva: se aplica cuando la actividad económica es excesiva (exceso de demanda agregada) y existe, por lo tanto, riesgo de una elevación significativa de la inflación. Su objetivo es estabilizar los precios mediante la reducción de la oferta económica y la subida de los tipos de interés.

Evidentemente, dependiendo de la situación económica en la que se encuentre el país (en expansión o en recesión económica) los bancos centrales aplicarán cada una de estas políticas monetarias.

Una insuficiencia de la demanda agregada puede venir provocada por la decisión de las familias y empresas de ahorrar en lugar de gastar o invertir. Las medidas monetarias expansivas buscan precisamente estimular estos agentes con la intención de aumentar la producción de bienes y servicios y, para ello, tratarán de influir en los mercados para que los bancos concedan mayor crédito a las familias y a las empresas.

Al contrario, un exceso de la demanda agregada conlleva, por la ley de la oferta y la demanda, a una subida constante de los precios, desembocando irremediablemente a una situación de inflación. Ante este escenario, las medidas monetarias restrictiva buscan frenar la capacidad de gasto y de inversión de las familias y las empresas y, para ello, intentarán influir en los mercados para que los bancos concedan menos préstamos a estos agentes económicos.

4.2.1 Política Monetaria Expansiva

Como se ha indicado anteriormente, cuando la oferta monetaria (cantidad de dinero en manos del público) no es suficiente para adquirir todo lo que la economía es capaz de producir, existe capacidad productiva sin utilizar y, por lo tanto, se produce desempleo.

Para eliminar este desempleo, la autoridad monetaria (banco central) tendrá que aumentar la oferta monetaria o reducir los tipos de interés.

- Aumentar la oferta monetaria: Al aumentar la cantidad de dinero, aumentará la capacidad de gastos (de las familias) y de inversión (de las empresas), con lo que aumentará la producción (y la demanda agregada), que influirá positivamente sobre el empleo.

- Reducir los tipos de interés: Al bajar los tipos de interés (dinero más barato), disminuye el coste de los préstamos y existirá un mayor acceso a ellos. Por consiguiente, tanto las familias como las empresas tendrán más capacidad para consumir e invertir, aumentando así la producción y el empleo.

Evidentemente, con la aplicación de estas medidas (aumento de la oferta monetaria y disminución de los tipos de interés), además del aumento de la producción y del empleo, se generará subida de los precios y, posiblemente, inflación.

Las medidas más destacadas de la política monetaria expansiva son:

aumentar la oferta monetaria y reducir los tipos de interés.

Suelen aplicarse cuando la economía está atravesando un período de recesión

o de crisis y, por consiguiente, está sufriendo un alto nivel de desempleo.

4.2.2 Política Monetaria Restrictiva

Cuando existe un exceso de dinero en circulación (sin haberse registrado un incremento de la producción), existe riesgo de subida de precios (inflación).

Para paliar este riesgo, el gobierno puede contraer la demanda utilizando las mismas variables que la política monetaria expansiva (oferta monetaria y tipo de interés), pero en sentido contrario: reducir la oferta monetaria o aumentar los tipo de interés:

- Disminuir la oferta monetaria. El estado, mediante los instrumentos que dispone (lo veremos en el próximo apartado) puede disminuir la cantidad de dinero en circulación, con lo que reducirá la capacidad de consumo y de inversión de las familias y las empresas. Con esto se consigue disminuir la demanda agregada y, por la ley de la oferta y la demanda, una bajada de los precios (reducción de la inflación).

- Aumentar los tipos de interés. Con ello se incrementan los costes de los préstamos y, por lo tanto, se limita el acceso a obtener dinero (familias y empresas verán recortadas sus capacidades para consumir e invertir). Esta disminución del consumo y de la inversión se traducirá en un descenso de la demanda agregada, de la producción y del nivel general de los precios (reducción de la inflación).

Evidentemente, con la aplicación de estas medidas (disminución de la oferta monetaria y aumento de los tipos de interés), además de la bajada de los precios, se generará disminución de la producción y, por consiguiente, disminución del empleo.

Las medidas más destacadas de la política monetaria restrictiva son:

reducir la oferta monetaria y aumentar los tipo de interés.

Suelen aplicarse cuando la economía está atravesando un período de

bonanza o un escenario de riesgo de aumento de la inflación.

Resumiendo

Como hemos podido comprobar en este apartado, los mecanismos, objetivos y efectos de la

política monetaria expansiva

(para luchar contra el desempleo)

son los contrarios a los de la

política monetaria restrictiva

(para luchar contra la inflación)

Las políticas monetarias necesarias para combatir

desempleo e inflación son completamente opuestas

4.3 Instrumentos de la Política Monetaria

Hasta aquí hemos visto que las autoridades monetarias pueden regular la actividad económica de un país variando la cantidad de dinero que circula en su economía.

Aquí tenemos que hacer una puntualización. El banco central puede influir en la oferta monetaria, pero no controlarla directamente. Lo que sí puede controlar realmente es la base monetaria (efectivo en manos del público más las reservas bancarias) y, a través de ella, influir en la oferta monetaria (para profundizar en esta cuestión, se recomienda leer el apartado 5. Relación entre la Base monetaria y la Oferta monetaria, del artículo "La creación del dinero bancario").

Pero, ¿cómo consigue el banco central hacer aumentar o disminuir la oferta monetaria?

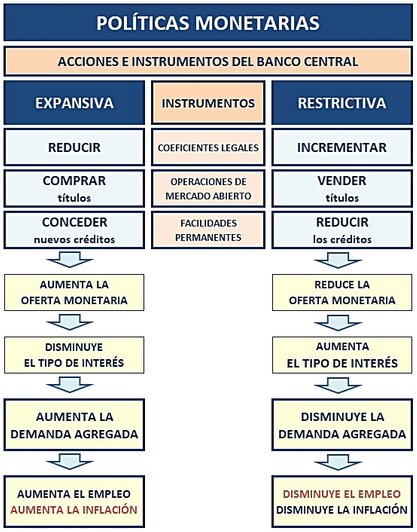

En este apartado vamos a ver los tres instrumentos básicos de los que disponen los bancos centrales para influir en la evolución de la oferta monetaria de un país:

- Los coeficientes legales

- Las operaciones de mercado abierto

- Las facilidades permanentes

a) Los coeficientes legales

Consiste en la proporción que sobre sus pasivos los bancos están obligados por ley, a mantener como reserva en el Banco Central (reservas mínimas obligatorias), siendo el más significativo el coeficiente legal de caja (más detalle en el artículo "La creación de dinero bancario").

Si la autoridad monetaria decide aumentar este coeficiente, obligará a los bancos a tener más reservas, con lo que disminuirá su capacidad de prestar dinero y, por lo tanto, se reducirá la oferta monetaria. En cambio, si decide reducirlo, la oferta monetaria aumentará.

b) Las operaciones de mercado abierto

Es el instrumento más utilizado cuando la autoridad monetaria considera que es necesario incidir sobre la oferta monetaria, sin alterar el coeficiente de caja, y consiste en la compra y venta de títulos públicos por parte del banco central.

Para expandir la oferta monetaria, el banco central comprará, por ejemplo, pagarés a las instituciones financieras y a particulares. Es decir, el banco central dará dinero a cambio de unos títulos (se trata realmente de un préstamo del banco central a los bancos, los cuales tendrán que pagar unos intereses).

Con ello, creará exceso de cantidad de dinero en los bancos, con lo que estos tendrán más capacidad de prestar aumentando así el crédito.

Para contraer la oferta monetaria, actuará de forma contraria: venderá bonos a los bancos. Esto supone retirada de dinero de la economía, ya que el banco central entrega unos títulos a los bancos a cambio de dinero.

Otra forma de proceder con este instrumento sería aumentando o disminuyendo el tipo de interés oficial del dinero.

c) Las facilidades permanentes

Tiene como objetivo facilitar a los bancos la labor de ajustar sus coeficientes de caja. Para ello, el banco central permite, a las entidades bancarias, solicitarle dinero diariamente (créditos), en el caso de que necesiten liquidez, o depositarle dinero si tienen excedentes.

De esta forma, a la vez que permite que los bancos puedan ajustar su coeficiente de caja continuamente, se consigue variar la cantidad de dinero de la economía: aumentándola si concede nuevos créditos a los bancos, o reduciéndola si disminuye estos créditos.

4.4 La Política Monetaria en la Unión Económica y Monetaria (UEM)

En los países de la zona euro, la autoridad responsable de la política monetaria es el Eurosistema. Dentro de éste, se encuentran: el Banco Central Europeo (BCE), encargado de la toma de decisiones, y los bancos centrales de cada país integrante, que se encargan de ejecutar dichas decisiones.

Para la UEM, el objetivo principal y prioritario de la política monetaria es la estabilidad de los precios, que considerará cumplido siempre que la subida anual de la inflación sea inferior al 2% (2017).

Como hemos indicado al principio de este artículo, cuando la cantidad de dinero disponible es superior a la necesaria para adquirir los bienes y servicios producidos (PIB), existe un alto riesgo de inflación.

Por este motivo, el BCE necesita controlar diariamente el crecimiento de la oferta monetaria.

Para controlar este crecimiento e incidir sobre el nivel de precios, dispone de los instrumentos que hemos detallado anteriormente:

- El coeficiente de caja, que actualmente lo tiene fijado en el 1% (2017).

- Las operaciones de mercado abierto, que se materializan principalmente en las subastas semanales en las que el BCE presta dinero a las entidades bancarias a través de los bancos centrales, fijando el tipo de interés, que es tomado como referencia para el conjunto de la economía.

- Las facilidades permanentes: los bancos de cada país, ante situaciones de falta de liquidez o de exceso de dinero, pueden solicitar dinero prestado o depositarlo en el BCE.

Unión Económica y Monetaria

(UEM)

Área, dentro de la Unión Europea, que comparte un mismo mercado, una misma moneda y en la que se ejecuta una política monetaria única.

Eurosistema

Institución integrada por el Banco central Europeo (BCE) y los bancos centrales nacionales de los países de la Unión Económica y Monetaria.

Política monetaria

El objetivo principal del Eurosistema es mantener la estabilidad de precios.

Para alcanzar este objetivo el Eurosistema gestiona la política monetaria. A través de una serie de instrumentos y procedimientos que constituyen su marco operativo, trata de controlar los tipos de interés y la cantidad de dinero.

Si desea conocer, entre otros aspectos, cómo actúa la política monetaria en la economía, qué instrumentos y procedimientos se utilizan para alcanzar sus fines, qué son las entidades de contrapartida y qué papel desempeñan los activos de garantía en las operaciones que realizan los bancos centrales, consulte el sitio web Política monetaria del Banco de España.

En definitiva, en la zona euro, es el Banco Central Europeo (BCE) el que fija el precio del dinero (tipo de interés), a través de las subastas semanales, a las que acuden los bancos comerciales de todos los países pertenecientes a la eurozona. Estos bancos, a su vez, prestarán ese dinero a sus clientes.

Valor de mercado de todos los bienes y servicios finales producidos en un país durante un determinado periodo de tiempo.

Un incremento de la oferta monetaria, sin aumento de la producción, provocará un aumento de la inflación, ya que aumentaría la demanda de bienes y servicios, pero

su oferta permanecería inalterada.

Interés

Coste por el uso o alquiler del dinero durante un período de tiempo.

Retribución por renunciar durante un tiempo a utilizar ese dinero en otras alternativas que

podrían haber

generado unos beneficios.

Las autoridades monetarias (bancos centrales nacionales) pueden regular

la actividad económica mediante el control de la cantidad de dinero que circula en la economía del país y la fijación del tipo de interés.

Valor total de gastos en bienes y servicios que los agentes económicos están dispuestos a comprar para cada nivel de precios, en un periodo determinado de tiempo.

Demanda agregada insuficiente

Cuando la Demanda total de la economía no es suficiente para adquirir todo lo que se produce (Oferta agregada)

Exceso de Demanda

agregada

Cuando la Demanda total de la economía

es superior a lo que

se produce; es decir, es superior a la

Oferta agregada.

Política monetaria expansiva

Pone en marcha medidas para aumentar la cantidad de dinero con el objetivo de aumentar el empleo.

Su aplicación estimula el crecimiento económico, aumentando el consumo y la inversión, pero puede generar aumento de la inflación.

Política monetaria restrictiva

Pone en marcha medidas para reducir la cantidad de dinero con el objetivo de reducir la inflación.

Su aplicación puede provocar ralentización del crecimiento económico, disminución de la inversión y del empleo.

Las medidas puestas en marcha con la política monetaria no son suficientes para alcanzar sus objetivos.

Será necesario que estas medidas se coordinen con la aplicación de medidas de la política fiscal.

Suma del efectivo en manos del público

más las reservas mantenidas por los bancos.

Es la principal vía del banco central para

controlar la Oferta monetaria de un país.

Depósitos que los bancos deben mantener obligatoriamente en los bancos centrales nacionales.

Operaciones

de mercado abierto Operaciones que, a iniciativa del banco

central, se realizan en los mercados financieros con el objetivo de inyectar o detraer liquidez en el mercado.

Facilidades permanentes

Su objetivo es ofrecer a las entidades de crédito la posibilidad de ajustar en cualquier momento su liquidez.

En el año 2003 el Consejo de Gobierno del BCE aclaró que su objetivo era mantener a medio plazo las tasas de inflación por debajo del 2%, pero próximas a este valor

abril 2018

1. Definición de Política económica 2. Objetivos y tipos 3. La Política Fiscal 4. La Política Monetaria