Si deseas resolver tus dudas sobre los conceptos básicos de la economía y las finanzas , éste es tu sitio

Las Necesidades Operativas de Fondos (NOF)

Análisis de las finanzas operativas

Las NOF representan el volumen de fondos que la empresa necesita para desarrollar sus operaciones corrientes sin que se produzcan desequilibrios de tesorería.

1. Definiciones de NOF

2. Análisis de las NOF

2.1 Relación entre FM y NOF

2.2 Relación entre necesidades de recursos y recursos negociados

3. Análisis finanzas operativas

4. Ejemplo práctico

5. Control de las NOF

1. Definición de las NOF

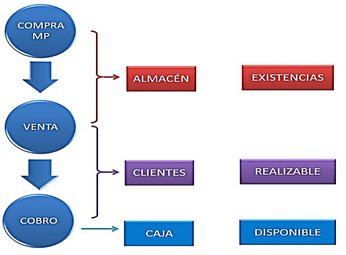

Para desarrollar su actividad productiva, las empresas realizan una serie de procesos repetitivos que recibe el nombre de ciclo productivo (o ciclo de explotación).

Este ciclo productivo afecta a los elementos del activo corriente y es el que determina la actividad corriente de la empresa.

Comienza con la compra de materia prima que se transforma en productos terminados, los cuales, una vez vendidos y cobrados a los clientes, permitirán la adquisición de nueva materia prima para reiniciar el proceso que se repetirá de forma continua mientras la empresa se mantenga en funcionamiento.

La duración de este ciclo dependerá del tiempo que permanezca la materia prima en el almacén, de la duración del proceso productivo, del crédito concedido a los clientes y de la política de pago a proveedores.

Al período de tiempo que por término medio se tarda en producirse este ciclo operativo se le denomina Período Medio de Maduración.

Pues bien, para mantener este ciclo operativo, durante todo ese período, las empresas necesitan disponer de unos recursos, de unos fondos.

Es decir, las empresas tienen unas necesidades operativas de fondos (NOF).

Efectivamente, las empresas necesitan fondos para financiar las inversiones en el Activo Corriente, ya que mantener este activo en condiciones óptimas conlleva una serie de exigencias:

- Mantener un stock suficiente en el almacén de existencias para la producción y la venta (materias primas, productos en curso y productos acabados).

- Conceder días de plazo de pago a sus clientes, lo cual implica financiarlos durante esos días.

- Disponer de un mínimo de tesorería para hacer frente a los pagos que surjan.

Pero, por otra parte, también reciben financiación cuando los proveedores y ciertos acreedores (Seguridad social, Hacienda, empleados, etc.) les conceden una serie de días para el pago de las compras, impuestos y servicios.

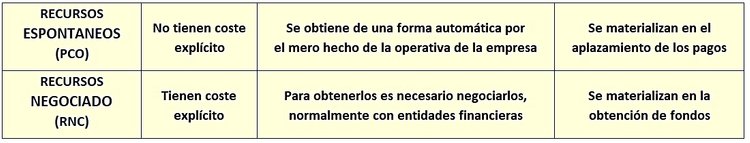

En general, la materia prima, la mano de obra y los gastos generales del período (sueldos, impuestos, seguros sociales, etc.) no se pagan al contado; por tanto, los proveedores y acreedores, al concedernos un plazo de pago, contribuyen a financiar parte de nuestras necesidades financieras que requerimos para el ciclo productivo, acortando así el período medio de maduración. Es lo que se conoce como recursos espontáneos (también conocido como financiación espontánea o créditos de provisión).

Los recursos espontáneos se denominan así porque la financiación que se obtiene es de forma automática y sin coste explícito. No se requiere una negociación previa y surgen por el desarrollo normal de la actividad empresarial. Obedecen al tiempo que transcurre desde que se recibe el bien o servicio hasta que se realiza su pago (se dispone de unos recursos durante cierto tiempo sin coste adicional). Por lo tanto, estos recursos espontáneos no están materializados en unidades monetarias; se trata de una financiación que se obtiene por el aplazamiento de las obligaciones de pagos (de productos, de servicios o de deudas fiscales).

Pues bien, la diferencia entre la financiación que debe realizar la empresa en su Activo Corriente y la que recibe de forma gratuita de sus proveedores y acreedores por el aplazamiento de los pagos (financiación espontánea) conforma lo que se denomina las Necesidades Operativas de Fondos (NOF):

NOF = Existencias + Clientes + Tesorería - Recursos espontáneos

En las finanzas operativas, a la suma de existencias, clientes y tesorería se le conoce como Activo Corriente Operativo (ACO) y a la financiación espontánea como Pasivo Corriente Operativo (PCO), de tal forma que la expresión anterior quedaría: NOF = ACO - PCO

Las NOF

ACO - PCO

Pero fijémonos bien: nos estamos refiriendo al activo y pasivo corriente operativo, que son distintos al activo y pasivo corriente que figuran en el balance de la empresa. A diferencia del Fondo de Maniobra (FM = AC - PC), las NOF no se pueden extraer directamente de la contabilidad, ya que:

- En el Activo Corriente Operativo (ACO) se incluye clientes y deudores a corto plazo (sin deducir los descontados), las existencias y la tesorería adecuada para satisfacer las necesidades ordinarias de la empresa. Es decir, las NOF no consideran la tesorería contable. Precisamente, la diferencia entre el AC y el ACO está en el saldo que se toma de la tesorería: el Activo Corriente contable (AC) muestra la tesorería real, mientras que el Activo Corriente Operativo (ACO) registra la tesorería adecuada (tesorería operativa). Es decir, la tesorería planificada previamente por la empresa para hacer frente a sus operaciones sin que se produzcan déficit de liquidez.

- En el Pasivo Corriente Operativo (PCO) se recogen, como hemos indicado anteriormente, los recursos espontáneos: créditos que conceden los proveedores, las administraciones recaudadoras de impuestos, los organismos que gestonan los seguros sociales, los mismos empleados de la empresa en concepto de sueldos pendientes de pago y cualquier otro pasivo sin coste explícito. No incluye, por lo tanto, los recursos negociados a corto plazo (RNC): descuento de efectos, crédito bancario, etc.

Conviene distinguir:

Como podemos ver, en el contexto de las finanzas operativas, el vocablo operativo se utiliza para referirse a los activos y pasivos a corto plazo que se derivan únicamente de las operaciones de la empresa. No se consideran, por lo tanto, en ningún momento, las decisiones que se hayan podido adoptar de inversión de posibles excedentes de tesorería ni de financiación bancaria.

Con todo lo expuesto, podemos concluir que:

- Las NOF comprenden las inversiones netas que necesitan las empresas realizar en su activo corriente operativo para realizar sus operaciones corrientes, una vez deducida la financiación espontánea.

- Las NOF representan el volumen de fondos que la empresa necesita para desarrollar su actividad sin que se produzcan desequilibrios de tesorería.

2. Análisis de las NOF

Veamos ahora cómo pueden las empresas cubrir estas necesidades; es decir, cómo pueden financiar estas NOF:

- Por un lado tenemos el exceso de los recursos a largo plazo (recursos permanentes), una vez que han cubierto las inversiones a largo plazo (el Activo fijo). Si con los recursos permanentes tenemos suficiente para financiar todo el Activo fijo y aún sobran recursos, este exceso (conocido como Fondo de maniobra, FM) se destinará a financiar las NOF.

- Y por otro lado, tenemos los recursos bancarios a corto plazo. Nos referimos a las pólizas de crédito, descuentos bancarios, etc. que las empresas deben negociar con las entidades bancarias para conseguir financiación a corto. A partir de ahora, a estos recursos los denominaremos recursos negociados a corto plazo (RNC).

El ciclo operativo de la empresa genera unas necesidades opera-tivas de fondos (NOF) que pueden ser cubiertas con el Fondo de Maniobra (FM) y con recursos financieros negociados a corto plazo (RNC).

Las NOF se financian con el Fondo de Maniobra (FM)

y la deuda financiera a corto plazo (RNC)

A partir de aquí, surgen dos cuestiones:

1. ¿Con qué volumen de Fondo de Maniobra (FM) cuenta la empresa para financiar sus NOF?

2. ¿El importe de los recursos que ha negociado la empresa (a los que llamaremos recursos negociados a corto plazo, RNC) corresponde con las verdaderas necesidades de recursos que tenía la empresa (a los que llamaremos necesidades de recursos negociados, NRN)?

Es decir, por un lado, debemos comprobar hasta dónde financia el FM a las NOF, y por otro, analizar si los recursos que se han negociado (RNC) cubren las verdaderas necesidades de fondos (NRN) que tenía la empresa.

Esta cuestión es probablemente la más importante del análisis de las finanzas operativas (finanzas a corto plazo), ya que es primordial que las empresas, antes de contratar los recursos bancarios a corto plazo (RNC), realicen un análisis riguroso que les permitan prever y cuantificar las verdaderas necesidades de fondos (NRN) que tiene en un momento determinado. Conocer con antelación estas necesidades ayuda a la elección de las fuentes de financiación, lo que permite minimizar los coste financieros y, por supuesto, aportar estabilidad financiera en el tiempo.

Sabemos que muchas empresas muestran cierta incapacidad para diagnosticar con tiempo suficiente el volumen de recursos bancarios que deberían haber negociado (RNC), llevándoles, en muchas ocasiones, a situaciones con grandes dificultades financiera.

Pasamos a continuación a analizar la primera cuestión.

2.1 Relación entre el Fondo de Maniobra y las NOF

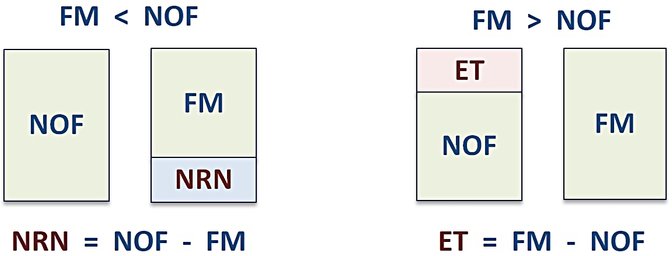

Evidentemente, el volumen del FM difícilmente coincidirá con el de las NOF. Por este motivo, las dos situaciones con las que se suelen enfrentar las empresas son:

FM < NOF

Significa que el exceso que queda de recursos permanentes, una vez financiado el activo fijo (el FM), no es suficiente para financiar las operaciones del activo corriente operativo y que, por lo tanto, la empresa tendrá que negociar recursos a corto plazo. Se dice que la empresa tiene unas necesidades de recursos negociados (NRN).

FM > NOF

Significa que el excedente de financiación proveniente del activo fijo (el Fondo de Maniobra) es más que suficiente para financiar las operaciones corrientes de la empresa (el activo corriente operativo) y que, por lo tanto, existirá un sobrante materializado como excedente de tesorería (ET).

- Si FM < NOF, existirá unas necesidades de recursos negociados: NRN = NOF - FM

- Si FM > NOF, existirá un excedente de tesorería: ET = FM - NOF

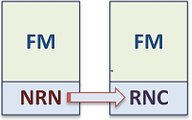

2.2 Relación entre Necesidades de Recursos y Recursos Negociados

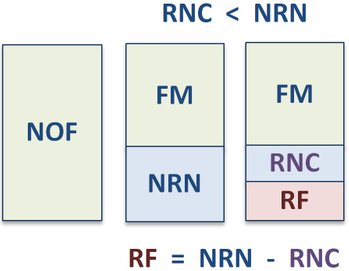

En el caso que el FM sea menor que las NOF, se presenta una segunda cuestión: comprobar si el importe de estas necesidades de recursos negociados (NRN) corresponden con los recursos que realmente ha negociado la empresa a corto plazo (RNC).

Si se da esta igualdad (NRN = RNC), diremos que la empresa se encuentra en equilibrio financiero perfecto; una situación en la que se atienden todos los pagos en plazos y se mantiene la tesorería mínima planificada (tesorería adecuada, tesorería deseada o tesorería operativa), sin déficit ni excedente.

Si por el contrario, al comparar el volumen real de los recursos que necesita la empresa (NRN) con el importe total de lo que ha negociado realmente a corto plazo (RNC), se encuentran grandes diferencias, estaremos ante dos posibles situaciones:

RNC < NRN

Si los recursos negociados (RNC) no alcanzan las verdaderas necesidades de recursos (NRN), la empresa se habrá visto forzada a "tirar" de otros recursos no planificados (incumplimiento en el plazo de pago a proveedores, más disposición de la tesorería que la prevista). Se dice que la empresa ha incurrido en recursos forzados (RF).

RNC > NRN

Si los recursos negociados (RNC) superan las verdaderas necesidades de recursos (NRN), la empresa se encontrará con un exceso de financiación que se verá materializado en una tesorería superior a la mínima planificada. En este caso, se dice que en la empresa posee excedente de tesorería (ET).

Si nos encontramos en el primer caso, en el que la empresa no ha negociado los suficientes recursos para hacer frente a las verdaderas necesidades financieras, se verá obligada a hacer frente a ciertos pagos con la tesorería disponible, reduciéndola por debajo del mínimo planificado, y posteriormente, ante la incapacidad de atender ciertos pagos, a atender con retraso a sus proveedores, aumentando el aplazamiento concedido y acordado con ellos. Estos son los recursos forzados de la empresa.

3. Análisis de las finanzas operativas

Hasta aquí, hemos visto los diferentes conceptos a los que debemos acudir para intentar explicar cómo se financian las operaciones corrientes de la empresa; cómo se financia su ciclo productivo. En definitiva, cómo se financia su activo circulante.

Efectivamente, el volumen de las operaciones que realiza una empresa en un ejercicio económico y las variaciones que sufre en un determinado período, quedan reflejadas en las partidas que componen el activo corriente y en gran parte del pasivo corriente. De ahí, que su análisis se denomine análisis a corto plazo o análisis de las finanzas operativas.

Finanzas operativas

son las que se refieren a la financiación de

las operaciones corrientes de la empresa

Las relativas a la gestión del activo y pasivo corriente

Estas partidas del balance a corto plazo quedan afectadas por las variaciones diarias de las operaciones de la empresa, ya sean por causa de las estacionalidades, por cambios de las circunstancias del entrono o por su propia actividad de crecimiento.

La forma en la que estas partidas se interrelacionan y evolucionan en el tiempo se contemplan en lo que se conoce como finanzas a corto plazo o finanzas operativas.

Pues bien, en este artículo, y concretamente en este apartado, vamos a describir cómo se analizan estas finanzas operativas, ayudado por los conceptos que ya hemos visto en los apartados anteriores.

Para desarrollar este análisis, vamos a seguir el procedimiento que se describe en el gráfico de la derecha:

- Comparar el FM con las NOF para averiguar si existe excedentes de tesorería (ET) o, por el contrario, existe la necesidad de negociar recursos (NRN).

- En el caso de existir necesidad de recursos negociados (NRN), comparar su volumen con los recursos realmente negociados a corto plazo (RNC) para averiguar si en la empresa existe excedente de tesorería (ET) o, por el contrario, ha incurrido en recursos forzados (RF).

El desarrollo de este procedimiento implica realizar los siguientes cálculos:

- Calcular el FM y las NOF: Para ello, hallamos la diferencia entre el Activo Corriente y el Pasivo Corriente (que nos dará el FM) y la diferencia entre el Activo Corriente Operativo y el Pasivo Corriente Operativo (que nos dará las NOF).

- Calcular la diferencia entre el FM y las NOF. Esta diferencia representa el volumen de excedente de tesorería existente (ET), en el caso de que FM > NOF, o el importe de las necesidades de recursos negociados (NRN), en el caso de que FM < NOF.

- Calcular los recursos realmente negociados por la empresa (RNC) para compararlos con las NRN. De esta forma descubriremos si existe excedentes de tesorería (si NRN < RNC) o, por el contrario, se ha incurrido en la utilización de recursos forzados (si NRN > RNC).

Con todo esto, solo nos queda desarrollar un ejemplo práctico para que queden las ideas fijas y claras sobre las NOF y lo que representan en las finanzas operativas.

4. Ejercicio práctico: Análisis de las finanzas operativas

La empresa "BETA" comenzó su actividad en el año 2013 con la siguiente política:

- Mantener un saldo mínimo de tesorería igual al 10% de la deuda a corto plazo

- Pago a proveedores en 90 días.

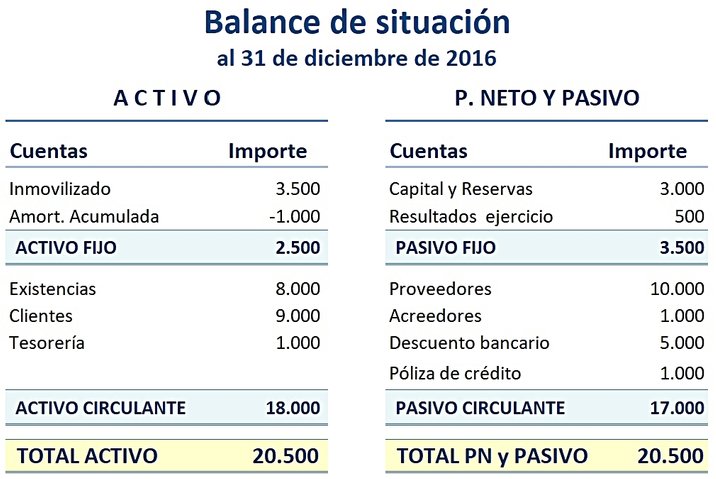

A finales de 2015 inició un proceso de crecimiento, encontrándose al 31 de diciembre de 2016 con el siguiente balance de situación:

El ejercicio que proponemos consiste en realizar un análisis y diagnóstico de la situación financiera actual a corto plazo de la empresa "Beta", identificando sus necesidades de recursos y comprobando si han sido cubiertas con los recursos que ha negociado.

Para el desarrollo de este ejercicio práctico vamos a aplicar el procedimiento descrito en el gráfico del apartado anterior, lo cual implica realizar los siguientes cálculos:

- Calcular el FM

- Calcular las NOF

- Calcular la diferencia entre el FM y las NOF.

- Calcular los RNC, en el caso de que el FM < NOF

- Calcular la diferencia entre los RNC y las NRN

FM

NOF

FM - NOF

RNC

RNC - NRN

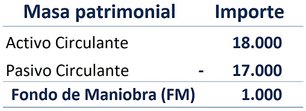

1. En primer lugar, calculamos el Fondo de Maniobra, como la diferencia entre el Activo Corriente y el Pasivo Corriente:

FM = AC – PC = 1.000

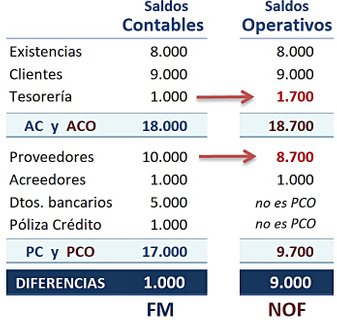

2. Para calcular las NOF (ACO - PCO) necesitamos, evidentemente, hallar antes el importe del activo corriente operativo (ACO) y del pasivo corriente operativo (PCO) que, como sabemos, no se desprenden directamente del balance; se necesita realizar unos ajustes acordes a la política planificada por la empresa:

En el ACO debemos sustituir la tesorería real que figura en el balance por la tesorería operativa de la empresa: 10% de la deuda a corto plazo

10% de 17.000 = 1.700

En el PCO debemos sustituir el saldo contable de proveedores por su saldo operativo; es decir, por el saldo resultante de aplicar el pago a 90 días:

nº días x compras x (1+ % IVA) / 360

90 x 30.000 x 1,16 / 360 = 8.700

Obtenemos así unas necesidades operativas de fondos (NOF) de 9.000.

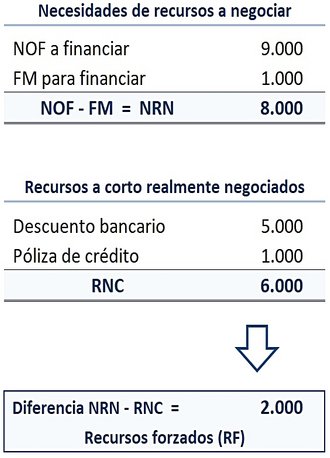

3. Calculamos la diferencia entre el FM y las NOF, observando que el FM es menor que las NOF. Esto nos indica que la empresa tiene unas necesidades de recursos negociados (NRN) por importe de 8.000.

4. Los recursos que la empresa ha negociado a corto plazo en este período (RNC) se pueden extraer del balance. Está compuesto por los descuentos bancarios que ha gestionado (5.000) y el importe dispuesto de la póliza de crédito (1.000), ascendiendo a un total de RNC de 6.000.

5. Calculamos la diferencia entre las necesidad de recursos negociados (NRN) y los recursos realmente negociados a corto plazo (RNC) para averiguar si la empresa ha creado un excedente de tesorería (ET) o por el contrario, como es el caso, ha incurrido en recursos forzados (RF).

Efectivamente, al ser las NRN mayores que los RNC, comprobamos que la empresa ha tenido que recurrir a unos recursos forzados (RF) por importe de 2.000.

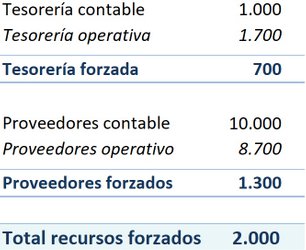

Es decir, la empresa, ante la falta de liquidez, acudió al descuento bancario (5.000) y dispuso de 1.000 de la póliza de crédito y, sin embargo, todavía le faltaban 2.000 para cubrir todas sus necesidades, por lo que tiró de la caja (tesorería) y retrasó el pago a sus proveedores (obsérvese que el importe de estos recursos forzados obedecen a la diferencias entre los saldos contables y operativos de tesorería y proveedores).

En definitiva, estos recursos forzados representan el déficit de financiación que tiene la empresa al 31 de diciembre de 2016. Ante esta situación, se ha visto "forzada" a aplicar otros recursos que solvente este déficit, disponiendo de la tesorería más allá de lo previsto, dejándola por debajo del saldo mínimo planificado (tesorería operativa o deseada) y retrasando el pago a sus proveedores (ampliando el plazo de pagos).

Como hemos dicho al principio del artículo, no planificar correctamente y a tiempo las NOF pueden provocar situaciones de déficit obligando a recurrir a recursos no planificados con el consiguiente incremento de los costes financieros y la disminución de la liquidez (tesorería) y de la rentabilidad.

Con este análisis, hemos podido comprobar que la empresa no ha siso capaz de generar todos los recursos que el proceso de crecimiento iniciado a finales de 2015 requería, viéndose obligada, durante 2016, a recurrir a recursos forzados; es decir, a recursos mal negociados.

5. Control de las NOF

Como hemos dicho repetidas veces a lo largo del presente artículo, mantener el equilibrio entre las necesidades de recursos y los recursos realmente negociados es primordial para evitar desajustes financieros a corto plazo y sus correspondientes costes.

Sin embargo, la dinámica de la misma empresa puede romper en ocasiones este equilibrio. Por ejemplo, cuando entra en una fase de crecimiento. Es lógico que en esos momentos los flujos de caja generados no sean suficientes para cubrir las nuevas necesidades creadas por esta expansión, obligando a la empresa a recurrir a recursos que, si no han sido planificados con antelación, pueden provocar desajustes financieros.

Como se indicaba al principio del artículo, para mantener en óptimas condiciones el ciclo productivo, las empresas deben dedicar y mantener inmovilizados ciertos recursos durante su duración (período medio de maduración).

Pues bien, para mejorar las NOF, será necesario reducir la cantidad de estos recursos inmovilizados y acortar en lo posible la duración del ciclo productivo. Para ello, existen una serie de medidas, entre las que destacamos:

Medidas para reducir la inversión en ACO

- Alargar el período de pago a los proveedores; a mayor plazo de pago más obtención de financiación espontánea.

- Acortar el proceso productivo en el tiempo.

- Acortar los días que los productos terminados permanecen en el almacén. Es necesario venderlos cuanto antes.

- Acortar los plazos concedidos a los clientes para los cobros.

En algunos tratados se recurre al concepto de

NOF contables

para diferenciarlas de las NOF reales.

Consideramos que la introducción de este concepto solo aporta complejidad al verdadero significado de las NOF.

El ejemplo práctico expuesto anteriormente demuestra que se puede obviar este término para calcular las NOF reales.

Proceso repetitivo por el que se destinan ciertos recursos financieros en compra de mercancías para transformarlas en productos terminados y destinarlas a la venta para posteriormente obtener su cobro, recuperando así el dinero invertido.

El tiempo que por término medio tarda en volver a la caja el dinero que ha salido de ella para hacer frente a las necesidades del ciclo productivo.

Está compuesto por aquellas partidas que nacen y desaparecen durante el proceso productivo:

las existencias de materia prima, de productos terminados, las cantidades que nos deben los clientes y la tesorería, compuesta básicamente por la caja y las cuentas bancarias

Los recursos espontáneos

Son los créditos a corto plazo que la empresa obtiene como consecuencia de su operativa diaria. (proveedores, impuestos, cuotas Seguridad Social)

Es una financiación gratuita generada automáticamente por el propio ciclo productivo, sin coste explícito.

Tesorería operativa

Volumen de tesorería adecuado para las necesidades

ordinarias de funcionamiento de la empresa.

También denominada tesorería adecuada.

Recursos Negociados a Corto plazo (RNC)

Recursos con costes explícitos que normalmente se negocian con las entidades financieras (créditos, préstamos y líneas de descuentos comercial).

Las NOF

representan el volumen de necesidades de financiación provocado

únicamente por las operaciones diarias

Es decir, no considera las decisiones de financiación o de inversión de los excedentes de tesorería.

Excedente de los Recursos Permanentes sobre el Activo Fijo

(o activo no corriente) que se destina a financiar el activo corriente.

Volumen de recursos a largo plazo que queda disponible

(una vez financiado el activo fijo) para financiar el activo corriente.

Las

finanzas operativas

se refieren a las finanzas a

corto plazo

Fondo de Maniobra

Excedente de los Recursos Permanentes sobre el Activo Fijo

(o activo no corriente) que se destina a financiar el activo corriente.

Recursos forzados

Aquellos recursos no negociados previamente a los que se recurre de una forma forzada (disposiciones de la caja no planificadas, retrasos en el pago a proveedores)

Finanzas Operativas

(finanzas a corto plazo)

Se refieren a la gestión del activo y pasivo corriente.

Como complemento a este artículo se recomienda

Síntesis del análisis y diagnóstico del ejercicio práctico

Las NOF son mayores que el FM (propio de una empresa en crecimiento). Por lo tanto, la empresa se ha visto, a lo largo de 2016, con unas necesidades de negociar unos recursos por importe de 8.000.

Al no cubrir todas estas necesidades con su FM, ha tenido que disponer de 1.000 de la póliza de crédito y acudir al descuento cmercial por importe de 5.000.

Sin embargo, estos recursos negociados no han sido suficientes, ya que aún le falta 2.000 para cubrir todas sus necesidades.

Es por ello, por lo que se ha visto obligada a recurrir a su tesorería (dejando el saldo por debajo de lo deseado) y a pagar con retraso a sus proveedores.