Si deseas resolver tus dudas sobre los conceptos básicos de la economía y las finanzas , éste es tu sitio

Tipo de Interés Nominal y Efectivo

Cuando los bancos nos ofrecen un producto, el tipo de interés que nos suelen comunicar es el tipo de interés nominal anual. Podríamos decir que el tipo de interés nominal es el precio al que se compra y vende dinero en un mercado; es decir, el precio de mercado originado por el acuerdo entre los prestamistas y los prestatarios.

Sin embargo, esta información que nos dan a la hora de contratar un producto financiero no está completa hasta que nos indiquen la periodicidad de las liquidaciones: si es un préstamo, con qué frecuencia pagaremos los intereses devengados (mensual, trimestral, etc.) y si es un depósito, cada cuánto tiempo nos abonarán los intereses.

Este dato es muy importante, ya que, dependiendo del número de veces que fraccionemos el año para liquidar los intereses, el interés ofrecido (nominal) se alejará del interés real (efectivo).

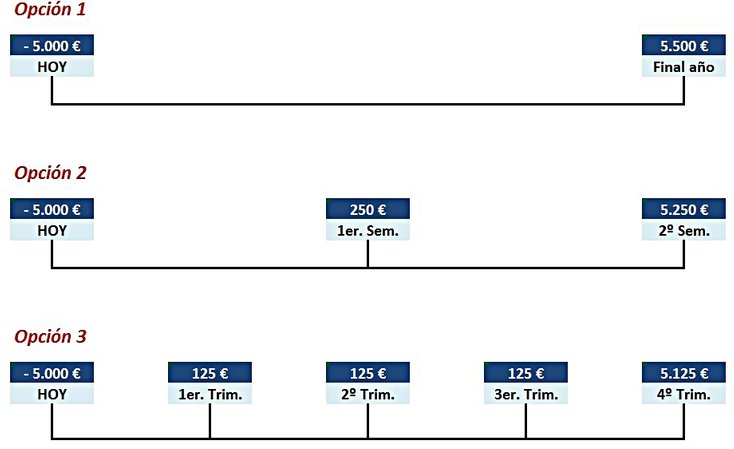

Supongamos que realizamos un depósito de 5.000 € al 10% durante un año. Si nos dan los intereses al final del año, nos abonaran 500 € y nos habrán liquidado exactamente el interés nominal, ya que el 10% de 5.000 € = 500 € (opción 1); es decir, entregamos 5.000 € y nos devuelven 5.500 €.

Pero si nos liquidan los intereses cada semestre, es decir, 2 veces al año, nos abonarán 250 € al final del primer semestre y 250 € al final del segundo (opción 2) junto con los 5.000 € iniciales.

Y si la liquidación de intereses fuera trimestral, nos practicarían 4 liquidaciones al año de 125 € cada trimestre (opción 3) incluyendo en el último los 5.000 € entregados al inicio.

Está claro que la tercera opción, liquidaciones trimestrales, es la más ventajosa, ya que recibimos antes los intereses. Pues bien, esta "ventaja" queda reflejada en el TIE, el Tipo de Interés Efectivo.

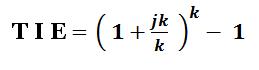

Para calcular el Tipo de Interés Efectivo, partiendo del tipo de interés nominal (TIN), se recurre a la siguiente fórmula:

donde jk es el tipo de interés nominal y k el número

de períodos en los que se fracciona el año

(semestral= 2; cuatrimestral=3; trimestral = 4; mensual = 12)

El Tipo de Interés Efectivo, TIE, depende:

a) del tipo de interés nominal, TIN, ( jk ) y

b) de la frecuencia de liquidación de los intereses (k)

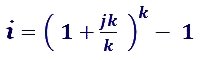

Al aplicar los datos de la Opción 2 (liquidación semestral) observamos que arroja un tipo de interés efectivo superior al nominal:

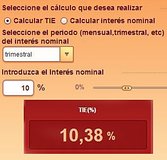

Y al aplicar los datos de la Opción 3 (trimestral) aumenta aún más:

Puede comprobarse estos cálculos con el simulador del Banco de España

Conclusión:

- Para un mismo tipo de interés nominal (TIN), cuanto mayor sea la frecuencia de liquidación de intereses, mayor será el tipo de interés efectivo (TIE).

Sólo coincidirán TIN y TIE cuando los intereses generados se liquiden una sola vez al final de la operación financiera. En nuestro ejemplo, cuando la liquidación sea anual (Opción 1), donde podemos comprobar que TIE = 10% = TIN:

Pero no nos engañemos; aunque el tipo efectivo sea superior al nominal, siempre recibiremos los mismos intereses, 500 €. Lo único que cambia es la frecuencia con la que nos abonan dichos intereses y eso provoca distintos Tipos de Interés Efectivos (TIE) para un mismo un mismo Tipo de Interés Nominal (TIN):

Por lo tanto,

Lo que diferencia al tipo nominal (TIN) del efectivo (TIE) es la periodicidad con la que se practican las liquidaciones de intereses.

En las matemáticas de las operaciones financieras el Tipo de Interés Efectivo se representa con la letra i quedando la fórmula de la siguiente forma:

El TIN es un tipo de capitalización simple mientras que la TIE es un tipo de capitalización compuesta (para ampliar esta cuestión consultar: "Tipo interés nominal y efectvo (simple y compuesto").

Los acrónimos utilizados, TIN y TIE, coinciden con los que reconoce el Banco de España como Tipo de Interés Nominal y Tipo de Interés Efectivo. En su página web existe además una calculadora del TIE.A pesar de ello, en diferentes tratados, suele confundirse los términos Tipo de interés efectivo (TIE) con la Tasa anual equivalente (TAE). Se recomienda revisar el artículo "TAE y TIE"